マイホームは、一生を通じて最大の買い物です。通常は多額のローンを伴うので、もちろん失敗したくありません。そのためにも、メーカー、工務店選びと、ローンの返済計画がとても重要です。せっかく手に入れたマイホームが、30年も経たずに建て替えを迫られるような家であったり、ローンの返済計画に無理があっては、人生設計に大きな支障が生じてしまいます。事前にしっかり勉強して、家族みんなが幸せに暮らせるような家づくり計画を立てましょう。

・まず、住宅ローンを借入れする際の注意点についてお話します。住宅会社の営業の方は少しでも高い住宅を購入して欲しいとの思いがあり、融資をする銀行についても利息が収益ですから審査の範囲内で少しでも多く借りて貰いたいと考えます。どちらも商売ですからまったく悪いことではありません。しかし、マイホーム購入はお客様である皆様が主役です。毎月無理なく返済できる金額となるように、借入れする適正な金額を計画的に算出しましょう。

・私が住宅ローンの相談を受ける際には、すべてのケースで住宅購入に関わる費用以外についても解説しています。例えばお子様の教育費です。私立の4年大学まで進学して欲しいといったケースと専門学校に進学して欲しいといったケースでは、準備すべき教育費が大きく異なります。事前にライフプランニング(人生設計)をすることで、何歳の時にいくらぐらいの資金が必要なのかが明確になります。その他で例を挙げると、車の代替費用や車検等に掛かる維持費用等も考慮しておいたほうが良いでしょう。

・私は前職が自動車ディーラーに勤めており、新車販売をしておりました。新車の代替サイクルは下取りを考慮すると5年。もしくは7年から10年です。ある程度の維持費用や代替費用を計算し、ライフプランに取り入れることも必要です。

・他にも火災保険の更新保険料や白物家電等の代替費用も計画に盛り込みますと、より具体的かつ正確な計画が立てられます。このようにすべての角度から家計を分析して住宅購入に掛けられる無理のない費用を算出し、適正な住宅ローンの借入れが出来れば幸せなマイホーム生活が実現出来ます。

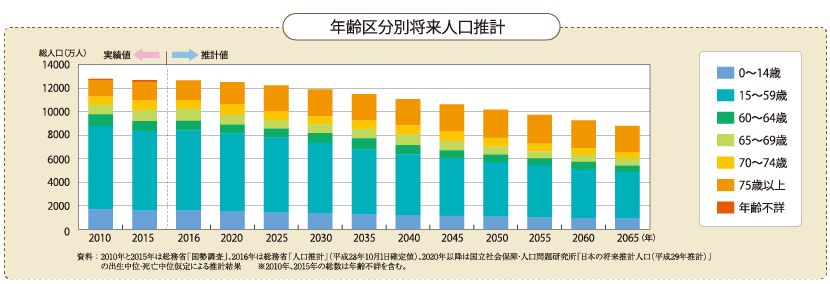

・住宅ローンの早期完済についてですが、私は定年退職までに住宅ローンを完済することを推奨しております。理由は老後の生活を考慮した場合、住宅ローンの支出が残っていると非常に生活が苦しくなる可能性があるからです。日本の今後の人口推移を考えると少子高齢化が加速するのは明確で、2050年には1.3人の現役世代(15歳~65歳)で1人の高齢者を支えることになります。そうなると国民1人当たりの税金や社会保険料は増え、老後貰える予定の年金が減るかもしれません。

・また、鹿児島の中小企業において老後の生活費を十分まかなえるほどの退職金支給が出来る会社は多くないと感じております。住宅ローンの早期完済が出来れば、その後の生活にゆとりが持てますし、老後の資産づくりも早く開始できます。

・健康状態や経済状況によって、早期完済するかしないかはその時の状況次第で変わってくるかもしれませんが、いずれにせよ資金があって初めて選択肢が生まれますので、計画的な積立貯蓄が理想だと考えております。

・現在日本には1000種類を超える住宅ローン商品があります。しかし型でいいますと『変動金利型』『固定金利期間選択型』『全期間固定金利型』の3種類に分けられます。

変動金利型は半年に1度金利が見直されます。ただし、借入れから5年間は返済額が固定されます。

固定金利期間選択型は、初めの2~10年の期間で金利が固定され、その期間が終わると改めてローンのタイプを選べます。

全期間固定金利型は文字のとおり借入れした時から返済が終わるまでの全期間が固定されます。

・どのタイプが良いかは一概には言えませんし、各家庭のライフプラン次第で選び方が変わってきます。現在の金利状況に触れてみますと、昨年のマイナス金利の影響を受けて住宅ローン金利は過去最低水準を推移しております。

・全期間固定金利型の「フラット35」でも1.0%下回ったこともありました。鹿児島の地方銀行では変動金利は0.75%から0.95%ほどです。過去を振り返ると考えられないほどの超低金利時代と言われております。

・現在の金利を『底』だと考えた場合、今後予測されるのは国債価格・国際情勢・景気回復。株価や為替などの動向によっては金利が上昇に転じる可能性があるということです。そう考えると当面の期間は金利を抑えられる「変動金利型」や「固定金利期間選択型」においては十数年後の金利が見えないとも考えられます。短期間で完済が可能な方には向いているとは考えられます。低金利時代に金利を固定(金利に蓋をする)し、見通しの良い返済計画を立てられるのは「全期間固定金利型」のメリットかもしれません。

・住宅ローン商品は金融機関によって様々です。金利はもちろんのこと、金利優遇幅・事務手数料・保証料・繰上返済手数料などを考慮し総合的に判断しましょう。

・「フラット35」を選ぶ場合は事務手数料に注目してみてください。金融機関によって「フラット35」の事務手数料は異なります。同じ金利で借入しても事務手数料が異なれば当然総支払額は変わってきます。

・また固定金利期間選択型を選ぶ場合は、金利の更新後の優遇幅に注目しましょう。この金利の優遇幅を理解するには、まず住宅ローンの金利が決まる仕組みを理解する必要があります。各金融機関は独自に「基準金利」というものを設定しています。「基準金利」=「住宅ローン金利」ではありません。金融機関との取引がより親密であればあるほど「基準金利」から金利が優遇(下げてもらえる)されます。例えば給与振込・公共料金引落・カードローンなどを住宅ローンを借入れする金融機関で設定した場合などです。しかし、金融機関によっては金利の優遇幅が、更新後に縮小されてしまうことがあります。そうすると「基準金利」が変わっていなくても住宅ローンの金利が上がってしまいます。基準金利自体が上がってしまえば住宅ローン自体が上がっても仕方はありませんが、優遇金利幅が縮小されて住宅ローン金利が上がってしまうなら、優遇幅が縮小されにくい金融機関を選んだほうが良いでしょう。

・このように3つのタイプの住宅ローンから選ぶだけでなく、さらに細かい部分を比較することが総支払額を抑えるテクニックかもしれません。ただし住宅ローン商品の仕組みは複雑ですから我々のような専門家に相談することをお勧めします。